พ.ร.บ. มาตรการป้องกันการกำหนดราคาโอนระหว่างบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กัน (Transfer Pricing) กฎหมายใหม่ที่บริษัทและนักบัญชีควรเตรียมรับมืออย่างไร

พ.ร.บ. มาตรการป้องกันการกำหนดราคาโอนระหว่างบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กัน (Transfer Pricing) กฎหมายใหม่ที่บริษัทและนักบัญชีควรเตรียมรับมือ แต่จะมีข้อกำหนดอะไรบ้าง ลองมาทำความเข้าใจเพิ่มเติมผ่านบทสัมภาษณ์คุณพีระเดช พงษ์เสถียรศักดิ์ ประธานกรรมการบริหาร บริษัท สอบบัญชีธรรมนิติ จำกัด กันครับ

“พ.ร.บ. มาตรการป้องกันการกำหนดราคาโอนระหว่างบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กัน (Transfer Pricing) หรือเรียกว่า พ.ร.บ. Transfer Pricing เป็นการกำหนดเกี่ยวกับมาตรการป้องกันการกำหนดราคาโอนระหว่างบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กันดังนั้นจึงมีการกำหนดเงื่อนไขเกี่ยวกับ

- กำหนดนิยามของ “บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กัน” ดังนี้

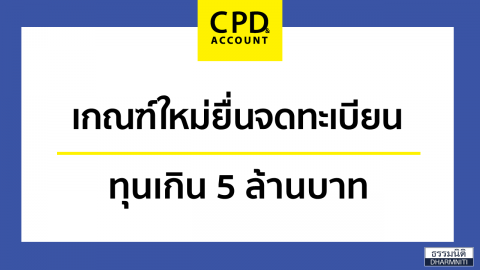

1) นิติบุคคลหรือหุ้นส่วนในอีกนิติบุคคลหนึ่ง ที่มีสัดส่วนการถือหุ้นระหว่างกันไม่ว่าโดยตรงหรือทางอ้อมไม่น้อยกว่าร้อยละ 50

2) ผู้ถือหุ้นหรือผู้เป็นหุ้นส่วนในอีกนิติบุคคลหนึ่ง ที่มีสัดส่วนการถือหุ้นระหว่างกันไม่ว่าโดยตรงหรือทางอ้อมไม่น้อยกว่าร้อยละ 50 ถือหุ้นหรือเป็นหุ้นส่วนในอีกนิติบุคคลหนึ่งไม่ว่าโดยตรงหรือทางอ้อมไม่น้อยกว่าร้อยละ 50

3) นิติบุคคลมีความสัมพันธ์ระหว่างกันในด้านทุน การจัดการ หรือการควบคุมในลักษณะที่อิทธิพลที่ทำให้อีกนิติบุคคลหนึ่งไม่สามารถดำเนินงานได้อย่างอิสระจากอีกนิติบุคคลหนึ่ง

- การทำธุรกรรมระหว่างกันโดยมีมูลค่ามากกว่า 200 ล้านบาท นอกจากนี้หากมีการทำข้อกำหนดทางพาณิชย์หรือการเงินระหว่างกันแตกต่างจากการทำธุรกรรมกับคู่ค้าอิสระโดยไม่จำเป็นต้องมีมูลค่าธุรกรรมมากกว่า 200 ล้านบาท ซึ่งเข้าลักษณะเชื่อได้ว่ามีการโอนถ่ายกำไร

- ต้องจัดทำรายงานข้อมูลเกี่ยวกับกิจการที่มีความสัมพันธ์กัน เอกสารที่แสดงโครงสร้างความสัมพันธ์ระหว่างบริษัทเอกสารแสดงราคาหรือพิสูจน์การทำธุรกรรมระหว่างบริษัทในเครือ

- เอกสารที่ต้องจัดเตรียมเพิ่มเติมตามกฎหมายใหม่ดังกล่าวต้องยื่นภายใน 150 วัน นับแต่วันสิ้นรอบระยะเวลาบัญชี หรือยื่นพร้อมกับแบบ ภ.ง.ด. 50

คุณพีระเดช พงษ์เสถียรศักดิ์ ประธานกรรมการบริหาร บริษัท สอบบัญชีธรรมนิติ จำกัด

ซึ่งข้อมูลทั้งหมดดังกล่าวควรต้องมีการเตรียมความพร้อมไว้สำหรับการตรวจสอบจากผู้สอบบัญชีและเจ้าหน้าที่กรมสรรพากร ส่วนของผู้สอบบัญชีนั้นจะตรวจสอบดูความถูกต้อง ครบถ้วนและการปฏิบัติให้เป็นไปตามที่กรมสรรพากรกำหนด ตลอดจนการคำนวณภาษีเงินได้นิติบุคคลประจำปีว่าได้มีการคำนวณและบันทึกบัญชีถูกต้อง ครบถ้วน อย่างไรก็ตามในแง่ของผู้สอบบัญชีต่อการคำนวณภาษีเงินได้นิติบุคคลนั้นผู้สอบบัญชีได้ทำการศึกษา ทำความเข้าใจลักษณะธุรกิจ ระบบบัญชี การควบคุมภายใน ตลอดจนการตรวจสอบยอดคงเหลือต่างในงบการเงินว่าถูกต้องตามที่ควรหรือไม่ รวมถึงภาษีเงินได้นิติบุคคล แต่การตรวจสอบไม่ได้ตรวจสอบทุกรายการ และความเห็นของผู้สอบบัญชีไม่เป็นข้อยุติว่างบการเงินทั้งหมดจะถูกต้อง 100% ดังนั้นการคำนวณภาษีเงินได้นิติบุคคลที่ถูกต้องยังคงอยู่ในความรับผิดชอบของบริษัทและฝ่ายบริหารของบริษัท

ฝ่ายบัญชีของบริษัทควรเตรียมตัวสำหรับกฎหมายใหม่นี้ โดยเฉพาะบริษัทที่เข้าตามหลักเกณฑ์เงื่อนไขตามที่กล่าวมาข้างต้น โดยฝ่ายบัญชีอาจต้องเป็นศูนย์กลางหรือคนประสานความรู้ ความเข้าใจ ผลกระทบ ตลอดจนแนวทางปฏิบัติที่ถูกต้องให้กับฝ่ายต่างๆ ได้รับทราบ เช่น

- พิจารณาการกำหนดว่ามีการทำรายการอะไรบ้างระหว่างบุคคลหรือกิจการที่เกี่ยวข้องกัน

- พิจารณาการกำหนดราคาค่าสินค้าหรือบริการระหว่างกันว่าเป็นไปตามกลไกราคาตลาดทั่วไปหรือไม่ หากไม่ใช่จะต้องดำเนินการอย่างไร

- พิจารณาทบทวนการทำรายการหรือการกำหนดราคาโอนระหว่างกันหรือไม่อย่างไร

- มีผลทำให้ต้องกำหนดนโยบายการทำรายการและราคาโอนระหว่างกันหรือไม่อย่างไร

- มีผลต่อกระบวนการควบคุมภายในหรือไม่อย่างไร

- มีผลต่อระบบเอกสาร หลักฐานที่เกี่ยวหรือไม่อย่างไร

- มีผลต่อกระบวนการจัดงบการเงิน และการเปิดเผยข้อมูลในงบการเงินโดยเฉพาะกิจการที่ส่วนได้เสียสาธารณะ

- มีผลต่อการคำนวณภาษีเงินได้นิติบุคคลประจำปี

อ่านบทความฉบับสมบูรณ์ได้ที่ ….. วารสารเอกสารภาษีอากร ปีที่ 38 ฉบับที่ 448 เดือนมกราคม 2019

หรือสมัครสมาชิก “วารสารเอกสารภาษีอากร” เพื่อรับสิทธิอ่านและสืบค้นบทความ ผ่านระบบ e-Magazine Index